Producción y exportaciones globales

- Se prevé que la producción mundial en 2025 disminuya 0,8 % y alcance 115,1 Millones de toneladas (Mt), ya que la menor producción en China y la Unión Europea compensa con creces el crecimiento de la producción en Estados Unidos, Vietnam y Brasil.

- Se pronostica que la producción de carne de cerdo de Vietnam aumentará un 3,0 %, consolidando 3,8 Mt debido a la expansión esperada del rebaño a medida que el sector porcino se consolida y mejora el manejo de la Peste Porcina Africana (PPA).

- Se estima que la producción de Brasil crecerá 1,2 % llegando a 4,6 Mt, esto debido a la fuerte demanda de exportaciones y a la disminución de los costos de los insumos.

- A pesar de la mejora de la rentabilidad del sector en 2024, se prevé que la producción de carne de cerdo de China sea un 2,2 % inferior en 2025, llegando únicamente a los 55,5 Mt. Se espera que la reducción de los inventarios de cerdas en 2024 produzca menos animales disponibles para beneficio en 2025. Además, se prevé que la demanda de carne de cerdo por parte de los consumidores chinos siga siendo débil dada la continua incertidumbre económica y la creciente preferencia por las aves de corral.

- La producción de la Unión Europea disminuiría un 1,6 % en 2025 consolidando 20,9 Mt, esto debido a los menores precios del cerdo.

- Se prevé que las exportaciones mundiales de carne de cerdo aumenten un 1,0 %, llegando a 10,4 Mt en 2025, ya que el crecimiento de las exportaciones de Estados Unidos y Canadá compensaría las menores exportaciones de la UE.

- Se estima que las exportaciones de Canadá aumenten un 0,7 %, consolidando 1,5 Mt, con una demanda estable de Estados Unidos y un crecimiento continuo a varios mercados asiáticos, incluidos Japón y Corea del Sur.

- Se prevé que las exportaciones de la Unión Europea disminuirán un 1,7 % con 2,95 Mt, dada la disminución prevista de la oferta disponible para la exportación y las actuales restricciones comerciales relacionadas con la PPA.

Producción y exportaciones de Estados Unidos

- Se espera que la producción de Estados Unidos aumente un 2,0 % en 2025, alcanzando 12,9 Mt, esto debido al crecimiento en beneficio y en el número de cerdos por camada. Asimismo, se prevé que la mejora de la rentabilidad del sector en 2024 y la reducción de los costos del alimento sigan respaldando el aumento del peso de los cerdos.

- Se proyecta que las exportaciones de Estados Unidos aumentarán un 3,4 % en 2025 con 3,4 Mt, dada la amplia oferta interna y la fuerte competitividad de los precios de exportación.

Indicadores globales

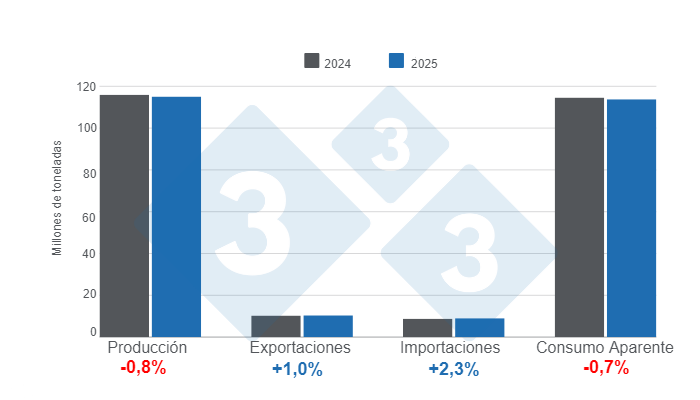

La producción mundial de carne de cerdo para 2025 se ubicaría en 115,1 Mt, cifra resultaría 0,8 % inferior a la que se alcanzaría en 2024 (116 Mt).

Las exportaciones globales crecerían un 1,0 % respecto a 2024, pasando de 10,3 a 10,4 Mt en su orden.

Las importaciones alcanzarían un volumen de 9,03 Mt en 2025, lo cual representaría un aumento de 2,3 % frente al año anterior.

El consumo aparente disminuiría un 0,7%, al pasar de 114,6 a 113,8 Mt.

Indicadores principales países

- China produciría 55,5 Mt, lo que significa una disminución de 2,2 % respecto a 2024. Por otro lado, se estima un aumento de 7,7 % en su volumen de importaciones, el cual se ubicaría en 1,4 Mt.

- La producción de la Unión Europea descendería 1,6 % alcanzando 20,9 Mt. Asimismo, con un total estimado de 3,0 Mt, sus exportaciones caerían un 1,7 %. Se prevén importaciones por 110 000 t.

- Estados Unidos aumentaría su producción un 2,0 % con 12,9 Mt, y se esperaría un aumento de 3,4% en sus exportaciones, las cuales alcanzarían 3,4 Mt.

- Japón se mantendría como el segundo importador de carne de cerdo a nivel mundial con 1,43 Mt, cifra que resulta similar a la estimada para 2024.

- Brasil aumentaría un 4,0 % su volumen de producción, alcanzando 4,6 Mt. Asimismo, se esperan exportaciones por 1,5 Mt, cifra similar a la proyectada para 2024.

- México crecería 1,6 % en producción con un aproximado de 1,62 Mt. De otra parte, se ubicaría como primer importador a nivel mundial y Latinoamérica con 1,44 Mt, cifra que estaría un 0,7 % por encima del total de 2024.

- Canadá aumentaría su producción 1,9 % con 2,1 Mt y sus exportaciones se incrementarían un 0,7 %.

Redacción: Departamento de Economía e Inteligencia de Mercados 333 Latinoamérica con datos de | FAS - USDA | Estados Unidos. https://apps.fas.usda.gov/